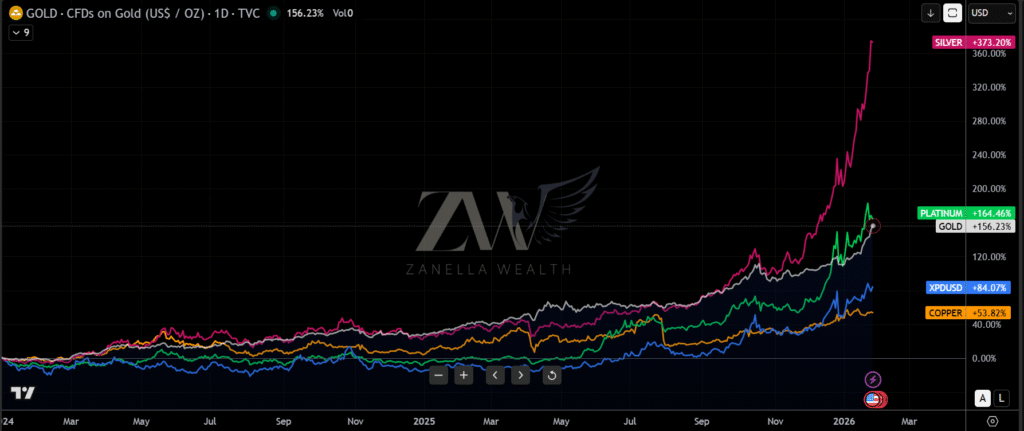

Os metais de uma maneira geral, em especial os metais preciosos, estão em uma alta quase simultânea. A primeira leitura sugere um movimento coordenado, talvez uma resposta à inflação persistente ou ao risco geopolítico.

Essa interpretação superficial ignora a fragilidade do paládio, que segue em queda e denuncia a ausência de um “superciclo” uniforme. Temos, na verdade, quatro narrativas distintas operando em paralelo.

OURO: A BUSCA POR SOBERANIA

O ouro segue rompendo suas máximas históricas quase semanalmente, em dissonância com a frequente correlação negativa com a taxa de juros real de longo prazo dos EUA. A explicação reside no fato do comprador marginal não ser o investidor de varejo.

Bancos Centrais de mercados emergentes assumiram o controle do fluxo, priorizando a independência do sistema dólar e a soberania de reservas, ignorando o custo de oportunidade dos juros altos.

Essa demanda estatal estabelece um “piso institucional”. A cotação encontra suporte imediato em qualquer correção, pois há um comprador soberano disposto a acumular (supostamente) em qualquer nível de preço.

O Goldman Sachs resumiu essa nova mecânica em nota recente aos clientes:

“A compra oficial cria um piso de preço muito mais alto que nos ciclos anteriores.”

PRATA E COBRE: O LIMITE FÍSICO

Diferente do ouro, a prata e o cobre respondem a uma pressão de consumo voraz. A expansão da energia solar e a infraestrutura necessária para a Inteligência Artificial enfrentam a rigidez da oferta.

Os números de 2026 evidenciam essa disparidade de retornos e fundamentos:

- Ouro: Valorizou +91% nos últimos 12 meses (segurança).

- Prata: Disparou +275% (falta de produto físico).

- Cobre: Reverteu superávits passados para um déficit de 330 mil toneladas.

A indústria atingiu o limite da eficiência, conhecido como thrifting. Os fabricantes de painéis solares e cabos não conseguem mais reduzir a quantidade de metal por unidade produzida na velocidade necessária para compensar o volume de vendas.

O déficit, portanto, deixou de ser uma projeção estatística para se tornar uma falta de produto nas mesas de negociação. O The Silver Institute alerta para a persistência desse cenário:

“O mercado enfrenta déficits persistentes… projetamos um déficit de 117,6 milhões de onças.” (o equivalente a 3.658 toneladas de metal em falta)

A ARMADILHA DA ESPECULAÇÃO

O caso do paládio serve como alerta para quem compra apenas baseado no gráfico de curto prazo. A alta recente mascara a deterioração da demanda final.

Projeções de mercado indicam uma reversão de tendência: o metal, que viveu anos de déficit, caminha para um superávit estrutural já em 2026. A explicação é aritmética: o setor automotivo consome mais de 80% de todo o paládio minerado.

Com o ganho de market share dos Veículos Elétricos a Bateria (BEVs), que dispensam catalisadores, e a substituição técnica por platina nos veículos a combustão restantes, a demanda terminal contrai ano após ano.

Na arquitetura de portfólio, o Ouro funciona como a reserva de valor incensurável, enquanto a Prata e o Cobre atuam como vetores de captura do crescimento industrial agressivo.

A Capital Economics reforça o risco de ignorar a mudança tecnológica:

“Risco de queda com EVs… structural softening (enfraquecimento estrutural).”

PLATINA: A SUBSTITUIÇÃO FORÇADA

Enquanto o paládio sofre com uma possível irrelevância futura, a platina aparece como o ativo de infraestrutura que o mercado subestimou. Ela opera no quarto ano consecutivo de déficit, impulsionada por um choque duplo de oferta e demanda.

Na ponta da oferta, a África do Sul (responsável por 80% da produção global) enfrenta gargalos logísticos e energéticos que limitam a extração.

Na ponta da demanda, a indústria automotiva está substituindo ativamente o paládio (caro e abundante) pela platina (mais eficiente e escassa) nos catalisadores a gasolina, enquanto a economia do hidrogênio começa a precificar sua necessidade futura.

O WPIC (World Platinum Investment Council) define o cenário atual como um desequilíbrio estrutural que vai além dos ciclos econômicos comuns:

“Déficit estrutural anual e competição geopolítica pelo metal físico.”

CONCLUSÃO: O REPRECIFICAÇÃO

O mercado passa por um ajuste estrutural que reflete a nova escassez física e a desconfiança fiduciária global. O patamar mínimo de entrada subiu drasticamente para todos os ativos relevantes.

Sua carteira reflete a escassez física iminente ou ainda depende de ativos de papel?