O Governo anunciou recentemente uma medida que permite aos cidadãos brasileiros atualizarem o valor de seus imóveis para pagar menos Imposto de Renda (IR). A ideia é pagar uma alíquota reduzida antecipadamente, oferecendo, em teoria, economia tributária para aqueles que decidirem vender seus imóveis no futuro. Porém, ao analisar os detalhes da proposta, percebe-se que o benefício real pode ser bem mais limitado do que parece.

Neste artigo, abordaremos como funciona essa atualização, quem pode se beneficiar, e as prováveis desvantagens de optar pelo pagamento antecipado do Imposto de Renda (IR).

COMO FUNCIONA A ATUALIZAÇÃO E AS ALÍQUOTAS REDUZIDAS

A medida possibilita que pessoas físicas paguem uma alíquota de 4% sobre o ganho de capital após a atualização do valor dos imóveis, enquanto empresas pagam 6% de IRPJ e 4% de CSLL. Os cidadãos têm um prazo de 90 dias para optar pela atualização e pagar o imposto antecipado. Caso o imóvel seja vendido dentro de 15 anos após a atualização, a tributação será ajustada proporcionalmente ao tempo decorrido, com reduções graduais na base de cálculo.

ANÁLISE CRÍTICA: O BENEFÍCIO LEVA ANOS PARA COMPENSAR

Embora a proposta pareça atraente à primeira vista, uma análise mais profunda revela algumas limitações significativas:

- O “breakeven” só ocorre após 6 anos: A atualização só começa a compensar de forma efetiva a partir de seis anos após o pagamento antecipado. Ou seja, se o imóvel for vendido antes desse período, a pessoa acabará pagando mais imposto do que pelas regras atuais.

- Benefício completo apenas após 15 anos: Para que a pessoa aproveite 100% da economia prometida, ela terá que manter o imóvel sem vendê-lo por 15 anos. Essa exigência é bastante desafiadora, especialmente em um cenário de incertezas econômicas, onde a necessidade de liquidez pode surgir a qualquer momento.

A ATUALIZAÇÃO REALMENTE VALE A PENA?

Para muitos cidadãos, a proposta pode parecer uma armadilha disfarçada de oportunidade. O fato de que o imposto antecipado só compensa plenamente após 15 anos é um ponto que deve ser considerado com cuidado, especialmente para quem não tem certeza se manterá o imóvel por tanto tempo.

Além disso, a possibilidade de redução na carga tributária ao longo dos anos pode ser insuficiente para compensar o valor antecipado, caso o imóvel seja vendido antes do tempo necessário. Dessa forma, o pagador de impostos acaba financiando a necessidade de arrecadação do Governo sem obter um benefício real proporcional.

COMPARAÇÃO COM O REGIME ATUAL

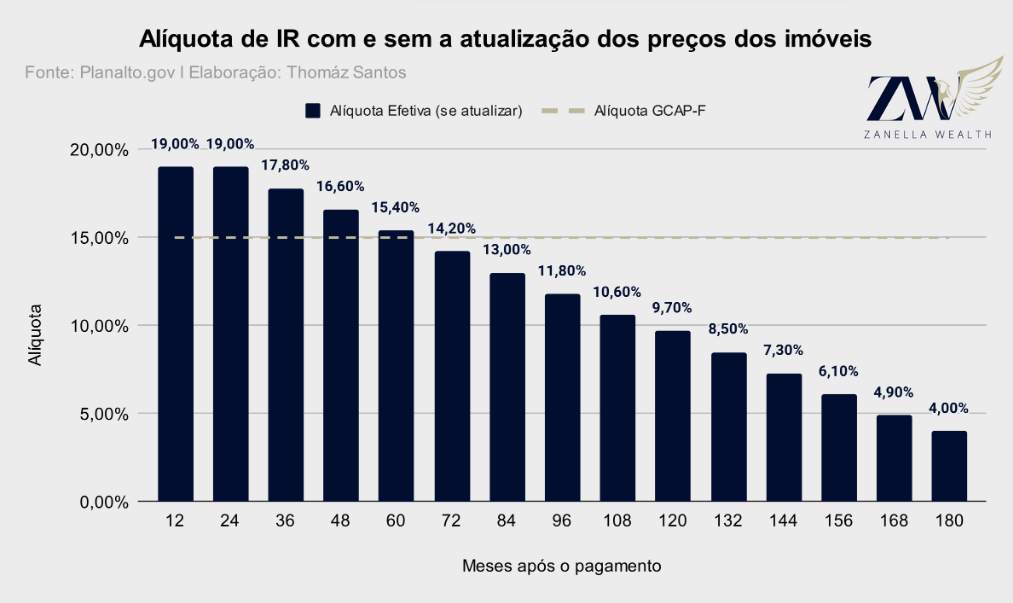

Para contextualizar melhor as desvantagens, vejamos a diferença na carga tributária com e sem a atualização:

- Regime Atual: Ao vender um imóvel valorizado, o cidadão paga entre 15% e 22,5% sobre o ganho de capital. Porém, como a alíquota é de 15% para um ganho de capital de até 5 milhões, via de regra, será esta a alíquota na maioria dos casos.

- Com a Atualização: Mesmo pagando uma alíquota reduzida de 4% inicialmente, a base de cálculo reduzida só se aplica completamente após 15 anos. Se a venda ocorrer antes disso, o valor total pago pode não justificar o “desconto” oferecido.

MAIS ALGUMAS DESVANTAGENS

Além da grande limitação envolvendo a demora para usufruir plenamente do “desconto” no IR, ainda precisamos destacar outras desvantagens: o desembolso precoce de caixa e o custo de oportunidade. Ao decidir pagar o imposto antecipadamente, o cidadão está se descapitalizando, diminuindo a sua disponibilidade financeira e o seu patrimônio no curto prazo. Além disso, o dinheiro que agora está nas mãos do Governo poderia estar aplicado e rendendo ao longo de todos esses anos, tornando os benefícios da antecipação do pagamento ainda menores.

A VERDADEIRA INTENÇÃO DO GOVERNO

Embora a proposta seja apresentada como uma oportunidade de economia, a principal intenção do Governo é aumentar a arrecadação, dada a sua prioridade por mais receitas. Enquanto isso, o problema estrutural de gastos excessivos continua sem uma solução efetiva, deixando o ajuste fiscal sempre a cargo do pagador de impostos.

CONCLUSÃO

A possibilidade de atualizar o valor dos imóveis para pagar menos imposto pode parecer uma oportunidade, mas esconde algumas armadilhas. Com um breakeven que só ocorre após seis anos e o benefício total sendo atingido somente após 15 anos, a vantagem real para o cidadão é limitada. Portanto, antes de optar por essa medida, é fundamental analisar cuidadosamente as suas circunstâncias e, se necessário, consultar um especialista para garantir que a decisão seja realmente vantajosa para o seu caso específico.

Se você busca ajuda de um time qualificado e independente para te guiar nesses movimentos de mercado, entre em contato com a Zanella Wealth: https://zanellawealth.com.br/contato/