A promessa de segurança esconde o maior custo invisível da indústria, e poucos percebem antes de perder anos de rentabilidade.

A ILUSÃO DO CAPITAL PROTEGIDO

“Não se preocupe, pois ele possui o capital protegido.” Essa frase, repetida à exaustão por vendedores de COEs, virou o argumento mais confortável para atrair quem teme perder dinheiro.

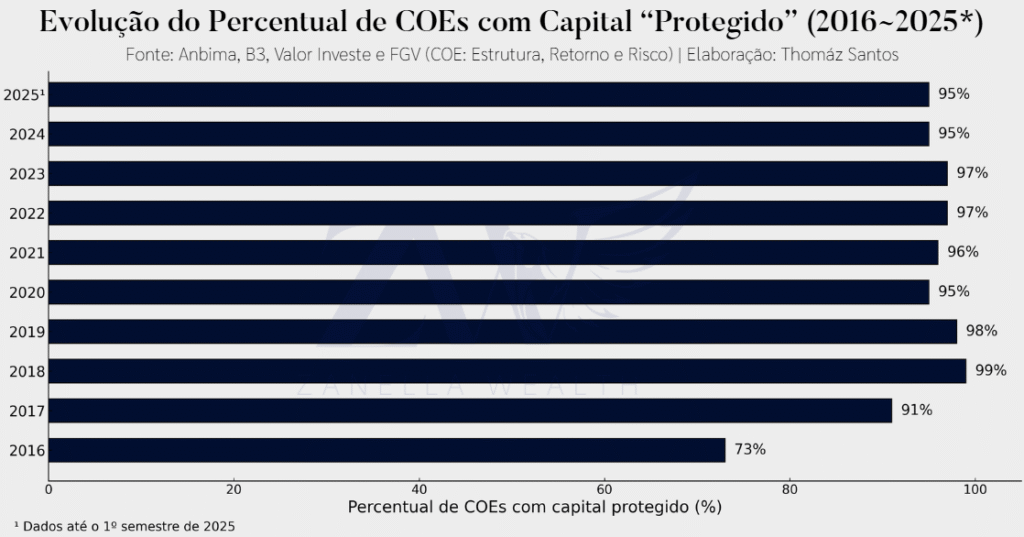

Desde 2016, o percentual de COEs com suposta proteção saltou de 73% para quase 100% das emissões.

Mas o que está por trás desse conceito de proteção? O investidor sente segurança, mas ignora o custo invisível dessa escolha.

Nos investimentos, poucas armadilhas são tão bem disfarçadas quanto o COE “protegido”. O medo de perder capital, somado à narrativa de proteção absoluta, cria uma zona de conforto perigosa.

O verdadeiro risco é acreditar que devolver só o que você aplicou já é suficiente.

O VERDADEIRO CUSTO ESCONDIDO

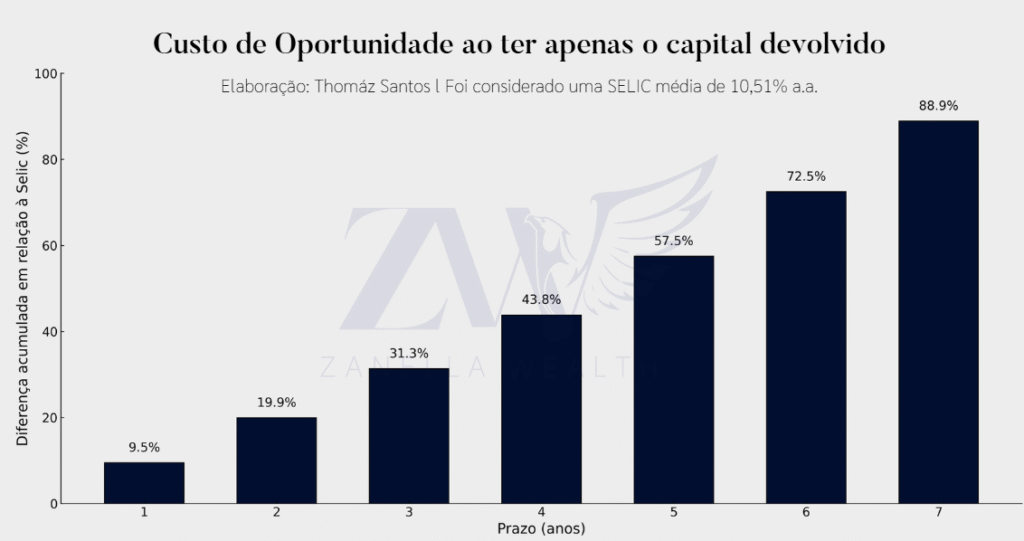

Se devolver só o capital já fosse uma grande vantagem, por que a diferença para alternativas seguras é tão gritante? A Selic média dos últimos dez anos foi de 9,51% ao ano. Em um COE de 5 anos, o investidor deixaria de ganhar aproximadamente 57,5%; dinheiro que poderia ser acumulado sem correr riscos desnecessários.

Sete anos aplicando em COE equivalem a um prejuízo potencial de quase 90% em relação à aplicação mais sem sal que existe.

DADOS QUE A INDÚSTRIA ESCONDE

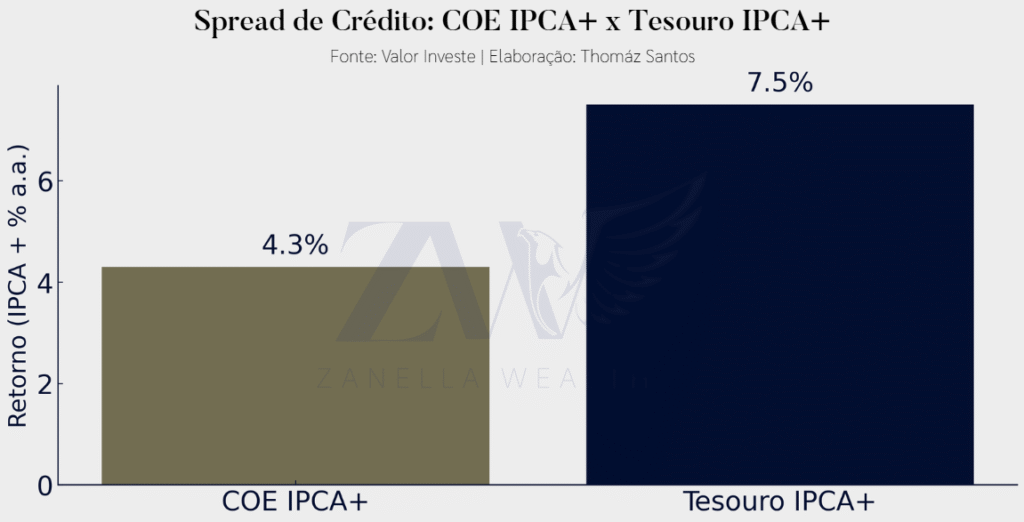

Os defensores dos COEs tentam justificar: “mas o produto acompanha a inflação”. Quando colocamos lado a lado um COE IPCA+ (4,3% ao ano) e um Tesouro IPCA+ (7,5% ao ano), a diferença é inquestionável; mais risco para menos retorno.

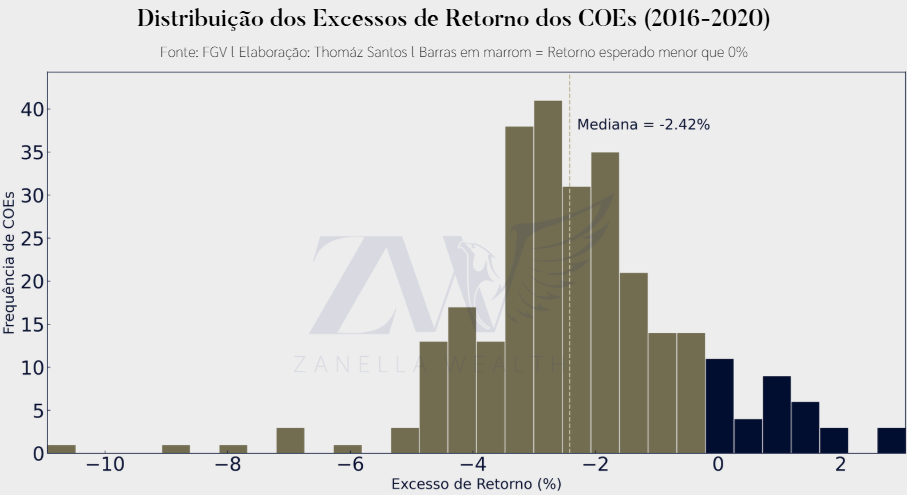

A análise de quase 300 COEs revela um dado ainda mais alarmante, mostrando que a mediana das expectativas de retorno para quase 300 COEs foi de -2,42%.” Ou seja, a maioria dos investidores esperou (e recebeu) menos do que teria em um produto livre de risco.

A distribuição dos resultados mostra que só uma fração dos COEs supera o CDI. Enquanto isso, outros ativos são consistentemente superiores ano após ano. Por que aceitar mais risco para ganhar menos, quando alternativas simples estão disponíveis?

O VERDADEIRO MOTIVO POR TRÁS DO SUCESSO DOS COEs

Se COEs geram tanta decepção para quem investe, o que explica seu sucesso nas prateleiras das instituições financeiras?

A resposta é simples: comissões altíssimas.

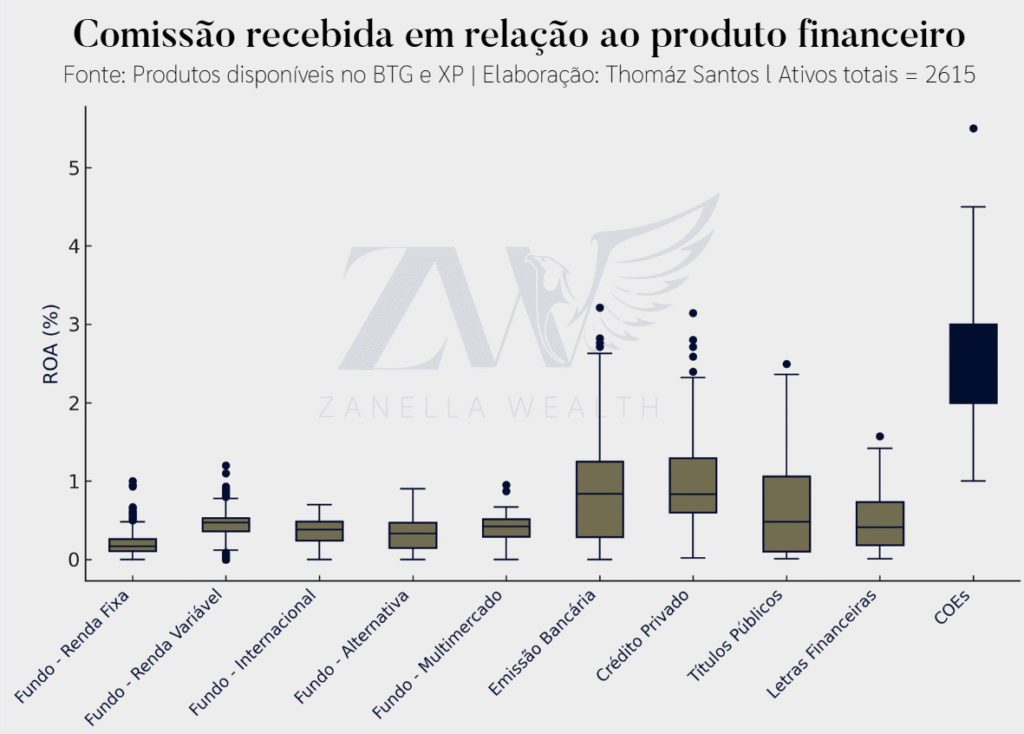

A comissão mediana de um COE é de 3% para o vendedor, o que representa uma taxa entre 4 e 17 vezes maior do que a ofertada por outros produtos financeiros. Enquanto fundos, títulos e créditos privados remuneram pouco, o COE transforma o vendedor em protagonista da história.

Se você não paga pelo serviço, então você é o produto. O investidor vira o produto, financiando comissões que sustentam a máquina comercial.

A TENDÊNCIA PARA O FUTURO

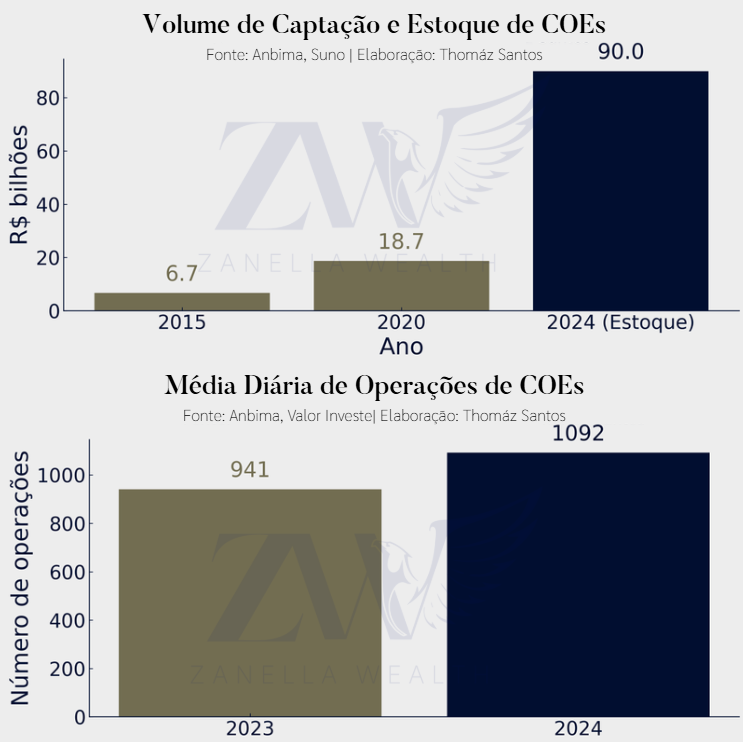

Apesar de toda a ineficiência, o volume de COEs não para de crescer. De R$ 6,7 bilhões em 2015 para R$ 90 bilhões em 2024. A indústria ainda aposta no desconhecimento do público e na força do argumento da proteção. Mas há sinais de mudança, como o acesso à informação e o crescente número de reclamações envolvendo esse produto.

Enquanto a remuneração dos COEs superar tantas vezes os demais produtos, a indústria não vai abrir mão dessa “galinha dos ovos de ouro” tão cedo.

CONCLUSÃO

COEs vendem uma sensação de proteção que, na prática, custa caro demais. A cada escolha, anos de oportunidade se perdem, e o que parecia ser seguro vira prejuízo, cedo ou tarde.

Da próxima vez que alguém lhe oferecer um COE, questione o real benefício. Compare, pergunte e busque alternativas, pois felizmente elas existem.

Se você busca ajuda de um time qualificado e independente para te guiar nesses movimentos de mercado, entre em contato com a Zanella Wealth: https://zanellawealth.com.br/contato/